炒股就看金麒麟分析师研报,权威,,及时,全面,助您挖掘潜力主题机会!

近日,华芢生物科技(青岛)股份有限公司(以下简称“华芢生物”)向港交所递交上市申请,拟根据上市规则第18A章于港交所主板挂牌上市,联席保荐人为华泰国际、中信证券。此前,公司曾于今年4月递交申请,本次为公司第二次向港交所发起冲击。

累计亏损超5亿元 未来三年之内仍无商业化产品

据招股书显示,华芢生物成立于2012年,主攻方向为发现、开发和商业化伤口愈合的多功能疗法,重点开发PDGF外用凝胶药物。PDGF是血小板源性生长因子的简称,是一种血小板在损伤后分泌的生长因子之一,能促进新血管的生成、调节炎症并刺激细胞增殖和迁移,最终加速伤口的愈合。

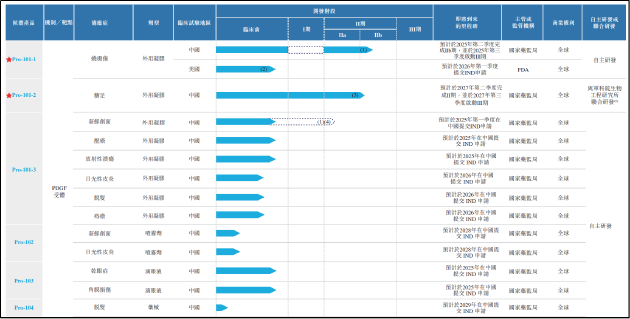

华芢生物目前拥有10款候选产品,含7款PDGF产品,覆盖烧烫伤、糖足、新鲜创面、压疮、放射性溃疡等创面愈合适应症。其中,核心产品包括用于治疗烧烫伤的PDGF凝胶药物Pro-101-1以及用于治疗糖尿病足溃疡的PDGF凝胶药物Pro-101-2,这也是公司唯二进入临床阶段的在研管线,其余各管线均处于临床前研究阶段。

因此,公司虽成立已久,但迄今为止仍无商业化产品,属于无产品、无营收、无利润的“三无公司”。根据华芢生物计划,Pro-101-1预计于2025年第二季度完成IIb期,并于2025年第三季度启动III期;Pro-101-2预计于2027年第二季度完成II期,并于2027年第三季度启动III期。

在新药临床的各环节中,虽然每个流程都会有自己特定的里程碑,用于证明技术在当前环节的有效性。越往后,相关难度越大,研发投入回报价值也越高。以二期临床为例,在整个研发周期中重要性强,且淘汰率高,因此素来被称为新药研发的“死亡之谷”。目前,华芢生物两款核心产品均未完成Ⅱ期临床,产品的临床效用及最终能否成药均面临较大不确定性。

通常而言,II期临床试验主要评估药物的有效性和安全性。完成II期后,还需进行样本容量更大、耗时更长的III期临床试验,进一步验证疗效和安全性。从行业研发情况看,国内布局这一赛道的企业较少,目前尚无成功先例。天士力医药PDGF外用凝胶产品于2014年进入III期临床试验,但截至最后实际可行日期,并无有关天士力医药的药物管线状态的最新进展资料。

根据弗若斯特沙利文报告,Pro-101-1预测获批时间是2027年,而Pro-101-2预期的商业化时间在2030年。这也意味着,即使公司顺利上市,在相当长的一段时间内,公司仍将处于无营收状态。

由于尚无商业化产品,公司长期处于亏损之中,2022年、2023年以及2024年前三季度,公司期内亏损总额分别为8593万元、1.05亿元、1.64亿元。截至2024年9月30日,公司累计亏损额已达5.55亿元。同时,公司在招股书中表示,由于候选药物研发进度的推进,预期截至2024年12月31日止年度净亏损将大幅增加。

从商业化前景看,烫伤及糖尿病足目前已有多种药物治疗方案。以糖尿病足为例,常见的治疗方案包括使用改善下肢缺血的血管扩张药如前列地尔、贝前列素等,抗血小板药物阿司匹林、氯吡格雷等。出现足创面后,同样已有高压氧治疗、干细胞疗法、自体富血小板血浆凝胶外用法等治疗方案。

其中,自体富血小板凝胶中富含血小板源生长因子(PDGF)、血管内皮生长因子(VEGF)、表皮生长因子(EGF)、转化生长因子(TGF)、胰岛素样生长因子-1(IGF-1)等多种生长因子,与华芢生物Pro-101-2治疗功效高度类似。

在此背景下,华芢生物PDGF凝胶药物产品未来能否获得市场份额的关键在于产品自身的优效性以及公司自身的销售、渠道能力。而从公司的团队构成来看,商业化问题或将成为公司面临的一个不小的挑战。截至最后实际可行日期,华芢生物共有88名全职僱员,其中一般及行政人员51名,研发人员37名,公司团队规模较小且无销售人员,需要从头搭建商业化团队。

投后估值33亿远高于可比企业 医药产业园未信披资金来源不明

从历史沿革看,2012成立至今,华芢生物仅于2021年至2023年间引入外部融资。其中,2021年分别完成Pre-A轮融资及A轮融资,累计融资额为8000万元,A轮融资后公司每股成本为22.23元,投后估值20.21亿元。

2023年5月24日,由青岛市崂山区财政局间接全资控股的青岛高科参与公司B轮认购,以3亿元的代价认购公司909.08万股股份,每股成本33元,为公司史上最大一笔融资。此时距离公司递表申请IPO尚不满一年。B轮融资完成后,公司投后估值提升至33亿元。

Wind数据显示,以市值及2023年全年研发费用计,2022年以来上市的港股18A企业市研率算术平均值为13.96,加权平均值为11.64,中位数为10.55。同行业可比企业中,舒泰神、海特生物为生长因子赛道代表公司,可作为参考标的,两公司市研率分别为25.19和7.63,而华芢生物对应市研率高达82.5。

实际上,港股18A上市时估值偏高现象十分普遍,但均于上市后不久回归合理区间。经统计,2022年以来上市的18A公司均已全部破发,股价加权平均下降幅度达63.18%。那么,华芢生物如能成功上市是否也将迎来破发命运?

华芢生物历次融资中大多包含了赎回权。其中,A轮融资、B轮融资均要求公司首次公开发售于2026年12月31日前完成,否则公司需购买其所持有的全部或部分股份,每股赎回价分别为原发行价加上自代价支付日期起至赎回日期止按简单基准计算的年利率8%、6%,加上所有已宣派但尚未支付的股息的总和。

相关融资被列入其他金融负债。2023年B轮融资完成后,公司其他金融负债由2022年同期的7794.6万元大幅增加至3.8亿元。目前,华芢生物已资不抵债,公司负债净额由2022年的5493.8万元增加至1.32亿元,如未能在规定期限内完成上市,公司或难以履行赎回义务。

需要关注的是,今年7月,青岛市自然资源和规划局发布了《华芢生物医药产业园规划方案批前公示》,项目位于崂山区科苑纬三路以北、科苑经二路以西。项目规划用地约3.33公顷,容积率2.2,共8个楼座,规划总建筑面积约9.7万平方米。

据悉,华芢生物医药产业园总投资4.22亿元,拟在崂山区落户包括重组人血小板衍生生长因子(PDGF)在内的一类新药研发、生产、销售、办公总部基地。而在招股书中,公司并未对相关投资计划进行披露,募投项目中也并未包含产业园相关计划。

截至2024年9月30日,公司现金及现金等价物仅1.6亿元,产业园投资的资金将从何而来?是否涉及募集资金使用?此外,招股书显示,截至最后实际可行日期,华芢生物于中国租赁八处物业,其中四处物业用作研发及办公空间,总建筑面积约3577.9平方米,另有四处物业用作员工宿舍。公司团队不足90人,租赁物业面积不足4000平方米,却要建设9.7万平方米的产业园,是否变相投入房地产?